Ответственность главного бухгалтера 2017. Что нужно знать директору и бухгалтеру

Ни для кого не является секретом, работа главного бухгалтера опасна и трудна. В РФ предусмотрена персональная ответственность в сфере бухгалтерского и налогового законодательства. Их могут подвергнуть штрафу, дисквалифицировать, а, в определенных случаях, и лишить свободы. Как правило, руководитель бухгалтерского отдела не стремиться к нарушению законов, не имеет личных выгод. Однако может быть поставлен в непростую ситуацию. За что же отвечает бухгалтер? Во-первых, за организацию работы своей бухгалтерии. От этого будет зависеть эффективность взаимодействия между бухгалтерами, внутренний контроль. А также за ведение учета, исчисление налогов и взносов, за формирование и сдачу отчетности и др.

Бухгалтерским работникам запрещается следующее:

• принимать документы, которые фиксируют не существующие факты хозяйственной жизни, в т. ч. базирующиеся на мнимых сделках;

• в процессе регистрации объектов бухгалтерского учета допускать пропуски в регистрах учета;

• регистрировать мнимые и притворные объекты учета.

Во–вторых. Главный бухгалтер – лицо подневольное. Она наемный работник и должна подчиняться работодателю. Итак, руководитель организации требует от нее нарушить закон. Что же делать, ей, дорогой? Необходимо попросить у директора письменное распоряжение о том, что вся ответственность ляжет на него. За последствия, которые возможны при нарушении законодательства по его инициативе (п. 8 ст. 7 ФЗ «О бухгалтерском учете»). Но это все в теории.

Если нарушены сроки представления данных в ИФНС наказывается должностное лицо. Штраф варьируется от 300 до 1000 руб. В данном случае он будет налагаться на главного бухгалтера.

Третий момент.

Искажаются данные бухгалтерского учета, отсутствуют у предприятия первичные документы, финансовая отчетность и др. За это нарушение грозит штраф от 5 тыс. до 10 тыс. руб. Если оно повториться. То увеличивается размер наказания от 10 тыс. до 20 тыс. руб. Или дисквалификация главного бухгалтера от одного года до двух лет.

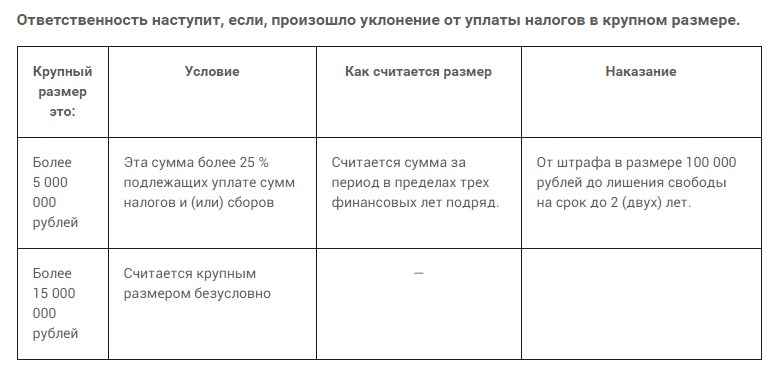

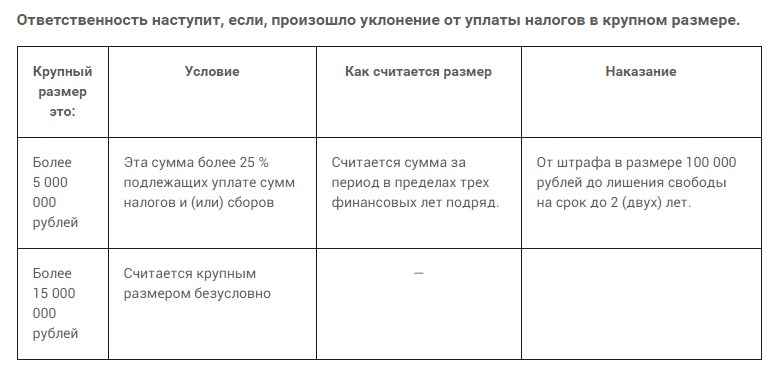

Следующее наказание касается налоговых правонарушений совершенных в крупных размерах. Минимальный штраф 100 тыс. рублей. Сюда же приурочены принудительные работы от одного года до двух лет. Запрет занимать определенную должность сроком до 3 лет или без него, арест до шести месяцев и др.

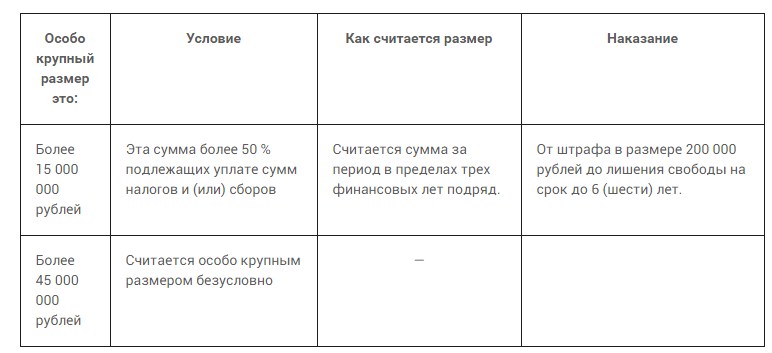

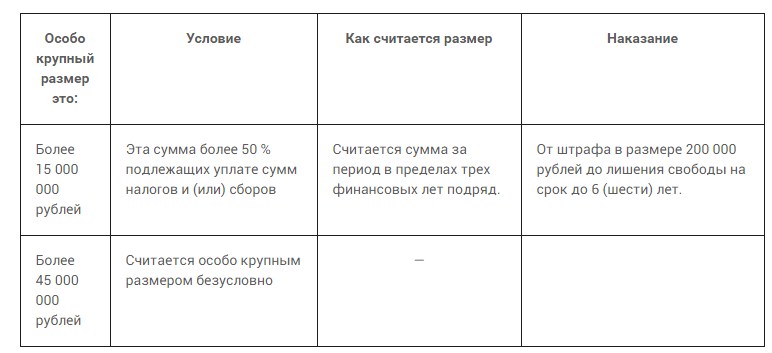

И последнее, налоговые правонарушения, но в особо крупных размерах. Размеры штрафных санкций выше и сроки длиннее. Итоговое решение принимает суд.

Какие еще виды ответственности знаете?

В действующем законодательстве страны относительно закона о бухгалтерии предусмотрены некоторые поправки, касающиеся работы главного бухгалтера. В действие они вступили с начала 2017 года.

Раньше главбух компании или организации должен был:

отвечать за оформление учетной политики компании;

полностью вести учет по бухгалтерии;

представлять подготовленный отчет в специальные органы надзора, причем в строго указанные сроки;

производить контроль передвижения продукции;

контролировать любые хозяйственные операции, которые должны исполняться в строгом соответствии с действующим законодательством страны.

Согласно новым поправкам в законе о бухгалтерии, основная обязанность главного бухгалтера – ведение бухгалтерской отчетности. В чем суть новых изменений, и какая основная ответственность специалиста теперь, стоит разобраться подробнее.

Основные обязанности

Новая поправка в законе страны ничего не указывает на ответственность главбуха, и это многие экспертов сбивает с толку. Однако этот момент можно довольно просто объяснить. Законодательный орган страны должен выступать в роли «защитника» относительно прав пользователей отчетности, предоставленной бухгалтерией, чтобы получить в назначенный срок информацию о финансовом положении компании или организации. Поэтому законодательство обязует счетоводов любых компаний качественно оформлять и сдавать в назначенные сроки бумаги по финансам. При этом на бухгалтера не возлагается эта обязанность в качестве основной, составлять отчет может любой квалифицированный сотрудник компании. Кто будет этим лицом – решает руководство организации.

То есть на главного бухгалтера возложена полная ответственность лишь за контроль ведения финансовой отчетности, а оформлять всю документацию может другое должностное лицо. Стоит дополнить, что деловые отношения между руководством компании и главбухом регулируются согласно законодательству, предусмотренному в трудовом соглашении, а значит, только договор может определять ответственность главного бухгалтера, а также его основные обязанности.

Обязанности главбуха компании

В основном в штате небольших компаний предусмотрен только один финансист, поэтому ему приходится не только вести финансовый учет, но и собирать, переоформлять и вовремя сдавать в органы контроля весь пакет документации. Но если финансовый работник не желает самостоятельно создавать документацию, то руководство компании не имеет права требовать от него данной услуги. Такая обязанность на сотрудника может быть возложена только согласно договору по труду, который подписывается по желанию главбуха.

Небольшие компании также стремятся получить в свой штат финансового сотрудника, который будет не только вести бухгалтерский учет, но и представлять налоговые отчеты (составлять собственноручно), а также проводить необходимые исчисления денежных взносов в фонды внебюджетного значения. Разумеется, руководство компании может по обоюдному согласию возложить такие обязанности на своего сотрудника, однако в таком случае подписанный трудовой договор должен нести некоторые поправки.

Финансовый работник обязан:

Составлять и вести бухгалтерский учет компании, используя для этого правильный образец. Подавать подготовленный пакет документации в орган контроля в строго определенное время, которое установлено законодательством страны.

Своевременно производить исчисление налоговых платежей, в том числе и авансовых в государственное учреждение.

В строго указанное время исчислять как обязательные, так и авансовые взносы.

Полностью подготавливать пакет документов относительно фондов внебюджетного значения, своевременно передавать их в орган контроля.

Если финансовый работник, читая трудовой договор, не обнаружит в документе таких подпунктов, он имеет право отказаться от их выполнения. При отказе ему не будет представлена материальная, дисциплинарная или уголовная ответственность. Стоит еще раз подчеркнуть: именно трудовой договор определяет, какие собственно обязанности возлагаются на финансового сотрудника. Инструкцией должностного характера нагрузку позволяется лишь конкретизировать, но не расширять ее объем.

Ответственность главного бухгалтера перед своим работодателем

Если работодатель видит, что его финансовый работник относится к выполнению свой работы безответственно, он имеет право применить к главбуху некоторые меры воздействия:

в качестве наказания применить дисциплинарную ответственность;

выбрать для наказания сотрудника материальную обязательство.

Ответственность дисциплинарного значения

Главбух, впрочем, как и другой сотрудник компании, может быть наказан дисциплинарной ответственностью за некачественную работу, не выполнение собственных обязательств, которые прописаны в законном трудовом договоре.

Существует три типа дисциплинированной ответственности:

устное замечание руководства;

выговор, который может быть как устным, так и письменным;

увольнение с постоянного места работы.

Данное взыскание может быть возложено на финансового сотрудника только в том случае если:

должностное лицо не выполнило своих основных обязанностей, которые предусмотрены в договоре в срок;

при доказательстве факта нарушения, происшедшего только по вине главбуха;

наложить дисциплинарное наказание можно на протяжении полугода с момента действия нарушения.

Работника, занимающего должность финансиста, могут уволить за принятое решение, которое привлечет к потере сохранности имущества компании. Однако если по договорному соглашению главбух не обязан нести ответственность относительно сохранности имущества организации, а всего лишь должен составлять финансовый отчет, руководители не имеют право увольнять его по этому основанию. Если все же данная мера наказания будет предъявлена главному бухгалтеру, после увольнения работник вправе обратиться в судебный орган для обжалования.

Материальная ответственность

Кроме ответственности дисциплинарного значения, финансовому сотруднику может грозить материальное взыскание. Если при составлении договора не предусмотрено пункта об ответственности за имущество, то сумма взыскания не должна превышать заработка, который получает сотрудник ежемесячно.

В случае если пункт об ответственности материального значения предусмотрен в соглашении, и вина главбуха будет доказана в полном объеме, ему придется возместить полную сумму ущерба. Стоит уточнить, что данный момент касается лишь той ситуации, когда компания понесла ущерб исключительно по вине главного бухгалтера, который не выполнил своих прямых обязанностей. Получить денежную компенсацию за причиненный ущерб можно через судейский орган даже после увольнения сотрудника, если срок нарушения не превысит одного года. Работодатель не вправе перезаключать договор относительно полной ответственности с финансовым лицом компании. Даже если такая бумага будет заключена, судейская комиссия вправе освободить главбуха от возмещения ущерба.

Если вина финансиста доказана, но он отказывается выплачивать материальную компенсацию, работодатель имеет право забрать денежные средства через суд. Для этого он должен иметь на руках неопровержимые доказательства правонарушения, а именно:

иметь доказательство того, что по вине финансового работника уменьшилось количество имущества компании или его состояние пришло в непригодность;

ущерб был нанесен исключительно по вине главбуха или в результате его бездействия.

Привлечь финансового сотрудника к уголовной ответственности можно в том случае, если на протяжении трех и более лет организацией не выплачиваются крупные налоговые платежи, причем эти действия совершаются умышленно.

Стоит уточнить, что привлечь к уголовной ответственности главного бухгалтера довольно сложно и даже почти невозможно. Ведь для доказательства вины нужно представить правдивые факты умышленного сокрытия денежных средств, которые не поступали длительное время в бюджет страны. А сделать это очень проблематично: финансовый сотрудник может списать данный проступок на свою некомпетентность, на обычную ошибку в работе и т. д.

Административная ответственность

Если должностное лицо, занимающееся финансами, ненадлежащим образом выполняет свои обязанности или представляет отчетность не в указанный срок, на него может быть возложена административная ответственность. Это касается тех финансовых сотрудников, которые согласно трудовому договору должны не только составлять отчеты по бухгалтерии, но и представлять налоговый отчет в орган контроля, вести и контролировать кассовые аппараты. Если вина работника будет доказана, ему может грозить штрафная санкция в размере трех тысяч рублей.

Источник: nalogiexpert.ru/novosti/otvetstvennost-glavnogo-buxgaltera-v-2016-godu.html

Раньше главбух компании или организации должен был:

отвечать за оформление учетной политики компании;

полностью вести учет по бухгалтерии;

представлять подготовленный отчет в специальные органы надзора, причем в строго указанные сроки;

производить контроль передвижения продукции;

контролировать любые хозяйственные операции, которые должны исполняться в строгом соответствии с действующим законодательством страны.

Согласно новым поправкам в законе о бухгалтерии, основная обязанность главного бухгалтера – ведение бухгалтерской отчетности. В чем суть новых изменений, и какая основная ответственность специалиста теперь, стоит разобраться подробнее.

Основные обязанности

Новая поправка в законе страны ничего не указывает на ответственность главбуха, и это многие экспертов сбивает с толку. Однако этот момент можно довольно просто объяснить. Законодательный орган страны должен выступать в роли «защитника» относительно прав пользователей отчетности, предоставленной бухгалтерией, чтобы получить в назначенный срок информацию о финансовом положении компании или организации. Поэтому законодательство обязует счетоводов любых компаний качественно оформлять и сдавать в назначенные сроки бумаги по финансам. При этом на бухгалтера не возлагается эта обязанность в качестве основной, составлять отчет может любой квалифицированный сотрудник компании. Кто будет этим лицом – решает руководство организации.

То есть на главного бухгалтера возложена полная ответственность лишь за контроль ведения финансовой отчетности, а оформлять всю документацию может другое должностное лицо. Стоит дополнить, что деловые отношения между руководством компании и главбухом регулируются согласно законодательству, предусмотренному в трудовом соглашении, а значит, только договор может определять ответственность главного бухгалтера, а также его основные обязанности.

Обязанности главбуха компании

В основном в штате небольших компаний предусмотрен только один финансист, поэтому ему приходится не только вести финансовый учет, но и собирать, переоформлять и вовремя сдавать в органы контроля весь пакет документации. Но если финансовый работник не желает самостоятельно создавать документацию, то руководство компании не имеет права требовать от него данной услуги. Такая обязанность на сотрудника может быть возложена только согласно договору по труду, который подписывается по желанию главбуха.

Небольшие компании также стремятся получить в свой штат финансового сотрудника, который будет не только вести бухгалтерский учет, но и представлять налоговые отчеты (составлять собственноручно), а также проводить необходимые исчисления денежных взносов в фонды внебюджетного значения. Разумеется, руководство компании может по обоюдному согласию возложить такие обязанности на своего сотрудника, однако в таком случае подписанный трудовой договор должен нести некоторые поправки.

Финансовый работник обязан:

Составлять и вести бухгалтерский учет компании, используя для этого правильный образец. Подавать подготовленный пакет документации в орган контроля в строго определенное время, которое установлено законодательством страны.

Своевременно производить исчисление налоговых платежей, в том числе и авансовых в государственное учреждение.

В строго указанное время исчислять как обязательные, так и авансовые взносы.

Полностью подготавливать пакет документов относительно фондов внебюджетного значения, своевременно передавать их в орган контроля.

Если финансовый работник, читая трудовой договор, не обнаружит в документе таких подпунктов, он имеет право отказаться от их выполнения. При отказе ему не будет представлена материальная, дисциплинарная или уголовная ответственность. Стоит еще раз подчеркнуть: именно трудовой договор определяет, какие собственно обязанности возлагаются на финансового сотрудника. Инструкцией должностного характера нагрузку позволяется лишь конкретизировать, но не расширять ее объем.

Ответственность главного бухгалтера перед своим работодателем

Если работодатель видит, что его финансовый работник относится к выполнению свой работы безответственно, он имеет право применить к главбуху некоторые меры воздействия:

в качестве наказания применить дисциплинарную ответственность;

выбрать для наказания сотрудника материальную обязательство.

Ответственность дисциплинарного значения

Главбух, впрочем, как и другой сотрудник компании, может быть наказан дисциплинарной ответственностью за некачественную работу, не выполнение собственных обязательств, которые прописаны в законном трудовом договоре.

Существует три типа дисциплинированной ответственности:

устное замечание руководства;

выговор, который может быть как устным, так и письменным;

увольнение с постоянного места работы.

Данное взыскание может быть возложено на финансового сотрудника только в том случае если:

должностное лицо не выполнило своих основных обязанностей, которые предусмотрены в договоре в срок;

при доказательстве факта нарушения, происшедшего только по вине главбуха;

наложить дисциплинарное наказание можно на протяжении полугода с момента действия нарушения.

Работника, занимающего должность финансиста, могут уволить за принятое решение, которое привлечет к потере сохранности имущества компании. Однако если по договорному соглашению главбух не обязан нести ответственность относительно сохранности имущества организации, а всего лишь должен составлять финансовый отчет, руководители не имеют право увольнять его по этому основанию. Если все же данная мера наказания будет предъявлена главному бухгалтеру, после увольнения работник вправе обратиться в судебный орган для обжалования.

Материальная ответственность

Кроме ответственности дисциплинарного значения, финансовому сотруднику может грозить материальное взыскание. Если при составлении договора не предусмотрено пункта об ответственности за имущество, то сумма взыскания не должна превышать заработка, который получает сотрудник ежемесячно.

В случае если пункт об ответственности материального значения предусмотрен в соглашении, и вина главбуха будет доказана в полном объеме, ему придется возместить полную сумму ущерба. Стоит уточнить, что данный момент касается лишь той ситуации, когда компания понесла ущерб исключительно по вине главного бухгалтера, который не выполнил своих прямых обязанностей. Получить денежную компенсацию за причиненный ущерб можно через судейский орган даже после увольнения сотрудника, если срок нарушения не превысит одного года. Работодатель не вправе перезаключать договор относительно полной ответственности с финансовым лицом компании. Даже если такая бумага будет заключена, судейская комиссия вправе освободить главбуха от возмещения ущерба.

Если вина финансиста доказана, но он отказывается выплачивать материальную компенсацию, работодатель имеет право забрать денежные средства через суд. Для этого он должен иметь на руках неопровержимые доказательства правонарушения, а именно:

иметь доказательство того, что по вине финансового работника уменьшилось количество имущества компании или его состояние пришло в непригодность;

ущерб был нанесен исключительно по вине главбуха или в результате его бездействия.

Привлечь финансового сотрудника к уголовной ответственности можно в том случае, если на протяжении трех и более лет организацией не выплачиваются крупные налоговые платежи, причем эти действия совершаются умышленно.

Стоит уточнить, что привлечь к уголовной ответственности главного бухгалтера довольно сложно и даже почти невозможно. Ведь для доказательства вины нужно представить правдивые факты умышленного сокрытия денежных средств, которые не поступали длительное время в бюджет страны. А сделать это очень проблематично: финансовый сотрудник может списать данный проступок на свою некомпетентность, на обычную ошибку в работе и т. д.

Административная ответственность

Если должностное лицо, занимающееся финансами, ненадлежащим образом выполняет свои обязанности или представляет отчетность не в указанный срок, на него может быть возложена административная ответственность. Это касается тех финансовых сотрудников, которые согласно трудовому договору должны не только составлять отчеты по бухгалтерии, но и представлять налоговый отчет в орган контроля, вести и контролировать кассовые аппараты. Если вина работника будет доказана, ему может грозить штрафная санкция в размере трех тысяч рублей.

Источник: nalogiexpert.ru/novosti/otvetstvennost-glavnogo-buxgaltera-v-2016-godu.html

Уголовная ответственность директора и бухгалтера в 2017 году

Ответственность за нарушения налогового законодательства, когда придется отвечать своими деньгами, перечислена в разделе VI Налогового кодекса РФ. Однако, это далеко не все. Отделаться штрафами, вряд ли получиться. За уклонение от уплаты налогов руководство организации могут привлечь к ответственности по Уголовному кодексу РФ и Гражданскому кодексу РФ. В первом полугодии 2015 году количество уголовных дел по экономическим статьям увеличилось на 22% (по данным Генпрокуратуры, судебного департамента Верховного суда). А в январе 2016 года глава Следственного комитете Александр Бастрыкин в интервью «Российской газете» сказал, что число уголовных дел, возбужденных по фактам уклонения от уплаты налогов выросло в 2015 году на 68%. В 2015 году было возбуждено более 4,5 тысяч уголовных дел. Несмотря на то, что Путин В. в декабре 2015 года в своем послании обращал внимание на усилившийся «кошмар» для бизнеса, в ближайшие годы ожидать лояльности от правоохранительных структур по отношению к предпринимателям не приходится. Что говорит о неуплате налогов статья 199 УК РФ? За неуплату налогов с организации привлекают по статье 199 УК РФ. Уголовная ответственность наступает, если руководитель фирмы совершил действия, направленные на уклонение от уплаты налогов и сборов в крупном размере. Крупный размер определяется двумя критериями. Во-первых, это сумма налогов и сборов, превышающая 5 млн рублей, при условии, что доля неуплаченных налогов и сборов превышает 25 процентов от общей суммы налогов и сборов, подлежащей уплате за 3 (три) финансовых года подряд. Или это сумма, превышающая 15 млн рублей.

При исчислении размера уклонения от уплаты налогов и сборов все недоимки суммируются за взятый период. Но при этом учитываются лишь суммы тех налогов и сборов, сроки уплаты по которым истекли. Если уклонение от уплаты налогов составит более 15 000 0000 рублей, директору и бухгалтеру грозит ответственность за уклонение от уплаты налогов в особо крупном размере.

Такая же ответственность и в том случае, если следователь квалифицирует действия, как совершенные группой лиц по предварительному сговору. Например, директором, главным бухгалтером и учредителем (участником) общества. В большинстве случаев, именно так и будет действовать следователь. Предварительный сговор предполагает, что несколько лиц заранее договорились о совместном совершении преступления. При этом, по мнению следователя даже приказ о приеме на работу сотрудника (например, главного бухгалтера) по мнению следователя, есть сговор. Вы можете получить обвинение в преступлении, совершенном группой лиц, даже, если просто работали наемным сотрудником и вообще не имели никаких нерабочих контактов друг с другом. Наказание за такое деяние значительно серьезнее. Сумев избежать обвинений в сговоре, удастся уменьшить ответственность каждого за преступление. А разграничение преступлений по суммам неуплаченных налогов и сборов, возможно, позволит избежать обвинения в уклонении от уплаты налогов и сборов в особо крупном размере и в дальнейшем поможет избежать солидарной ответственности по гражданскому иску.

Кого привлекают по 199 УК РФ

Есть мнение, что уголовное преследование грозит только руководителю и главному бухгалтеру организации. Это не так. К уголовной ответственности могут привлечь любого сотрудника организации на основании статьи 33 УК РФ — соучастниками преступления наряду с исполнителем признаются организатор, подстрекатель и пособник. Чаще всего, помимо руководителей и главных бухгалтеров, в число обвиняемых попадают собственники бизнеса, участники ООО, финансовые директора, руководители департаментов (отделов) и иные лица, которые участвуют в принятии решений, связанных с оплатой тех или иных работ (услуг), включаемых в расходы или решений, связанных с размером уплачиваемых налогов.

Деяния по статье 199 УК РФ

За уклонение от уплаты от уплаты налогов и (или) сборов с организации на директора и главбуха могут завести дело, если не были представлены налоговые декларации или иных документов, которые нужно сдавать в налоговую по законодательству РФ. Но чаще всего в делах по 199 есть налоговые декларации, поэтому следователи предъявляют включения в налоговую декларацию заведомо ложных сведений. Казалось бы, следователи должны доказать, что неверные данные были включены в декларации заведомо. То есть и директор и главбух знали о том, что эти данные ложные. Что партнер не благонадежен и так далее. На практике же, фактически это никто не доказывает. И даже сам факт подписания либо не подписания директором декларации ни на что не влияет.

Главное – декларация сдана. Обычно в уголовных делах на директоров, фирмы, расходы по которым были включены в декларации, называются фирмами, обладающими признаками однодневок. Доказать, что вы не намеревались уклоняться от уплаты налогов и не работали с однодневками, будет практически невозможно. Придется доказать, что фирма не была однодневкой на момент работы. Если вы и найдете доказательства того, что фирма была хорошей и вы проявили должную осмотрительность, аргументом следствия станет формулировка: «директор обязан организовать ведение бухгалтерского учета и организация обязана самостоятельно уплачивать налоги». Увы, но здесь так же работает принцип виновности. Наказания по 199 УК РФ

Статья 199 УК РФ предусматривает несколько видов ответственности.

Мера определяется тяжестью совершенного преступления и наличием квалифицирующих признаков. Штраф в размере от 100 тыс. до 500 тыс. рублей;

Штраф в размере заработной платы или иного дохода осужденного за период от одного года до двух лет; Принудительные работы на срок до двух лет;

Арест на срок до шести месяцев;

Лишение свободы на срок до шести лет.

Основание для возбуждения уголовного дела Как мы уже писали выше, времена, когда следователи возбуждали дела только по материалам налоговой ушли в прошлое. Так было с 2011 до 2015 гг. Сначала в 2011 году следователям разрешили возбуждать уголовные дела только по материалам, которые они получали от налоговиков.

Такой порядок был введен действующим тогда президентом Д.А. Медведевым с целью защиты бизнеса от необоснованного давления правоохранительных органов. А с 22 октября 2014 года следователи вновь получили право возбуждать уголовные дела о налоговых преступлениях без инициативы налоговых органов. С этого момента поводом для возбуждения уголовного дела может стать просто рапорт об обнаружении правонарушения, составленный сотрудником оперативного подразделения полиции. А рапорт может составлен на основании доноса уволенного сотрудниками или конкурентов.

Сроки давности за налоговые правонарушения

Следователи могут возбудить уголовное дело по тем нарушениям НК РФ, за которые налоговики уже не могут взыскать налог.

Налоговые инспекторы имеют право проверить период, не превышающий 3 (три) года.

А уголовное дело можно возбудить в пределах сроков давности привлечения к уголовной ответственности (статья 78 УК РФ): два года после совершения преступления небольшой тяжести (это уклонение от уплаты налога с организации в крупном размере); шесть лет после совершения преступления средней тяжести (это сокрытие имущества или денежных средств); десять лет после совершения тяжкого преступления (это уклонения от уплаты налогов с организации в особо крупном размере).

Таким образом, следователь может возбудить дело в отношении должностного лица организации за уклонение от уплаты налогов в особо крупном размере в течение 10 лет с того момента, как совершено правонарушение. Этот период существенно превышает период, который проверяют налоговики.

Фактически теперь существуют две параллельные и совершенно разные системы контроля за соблюдением налогового законодательства. И если проверки налоговых органов строго регламентированы и предусматривают ряд специальных мер для защиты прав налогоплательщиков, то способы защиты в ходе проверок правоохранительных органов, практически отсутствуют.

Вынесение обвинительного приговора по уголовному делу грозит не только уголовным наказанием для руководства организаций, но и взысканием сумм задолженности в качестве возмещения ущерба. Причем взыскать эти суммы можно как с компании, так и с физического лица, привлеченного к уголовной ответственности.

Количество дел, рассматриваемых в судах о двойном привлечении к ответственности, ежегодно растет. А что в судах Для вас не будет большим секретом, что процент оправдательных приговоров меньше

1. Суды не проявляют ни малейшей лояльности по отношению к предпринимателям, в отношении которых возбуждено уголовное дело. Так складывается практика, что именно обвиняемым приходится доказывать свою невиновность, а не следственным органам вину обвиняемого. Прокуратура зачастую подписывает обвинительные заключения, не читая их.

Прокурор только в суде читает материалы уголовного дела впервые. При этом путается не только в названиях деклараций, но и названиях самих налогов. Но это никак не повлияет на решение суда. В части доказательств по налоговым правонарушениями следователи представляют свою экспертизу с расчетами, которые в общем как бы совпадают с НК РФ, но в деталях с большим количеством ошибок и иногда критических для конкретного случая. На практике, если обвиняемый заказывает независимую экспертизу, она не принимается судом. Что же касается сговора, то в этой части суды не требуют особых доказательств от следователей.

Сговор – это согласованные действия. При таком подходе ваши действия всегда будут согласованы. Ведь главбух учитывает расходы по налоговым периодам (в определенный срок), сдает декларации (в определенный срок), проверяет первичку перед подготовкой отчетности (в определенный срок), директор подписывает (в определенный срок). Все происходит в точные сроки, которые, увы, установлены в законодательстве.

Если же говорить об умысле, то любой документ, подписанный директором – это и есть умысел. Еще один момент, не менее важный – нехватка судей, которые специализируются на рассмотрении экономических преступлений. Это может полностью перечеркнуть, все ваши попытки оправдаться. Гражданский иск после обвинительного приговора В разрешении споров, связанных с экономическими правонарушениями, суды руководствуются статьей 1064 ГК РФ, предусматривающей, что причиненный ущерб подлежит возмещению в полном объеме лицом, причинившим его. В приговорах по делам о преступлениях, предусмотренных статьей 199 УК РФ, должно содержаться решение по предъявленному гражданскому иску от налоговой инспекции. Освобождение от уголовной ответственности Привлечения к уголовной ответственности за уклонение от уплаты налогов можно избежать, если полностью уплатить недоимку, пени и штрафы, при условии, что такое преступление совершено впервые (примечания к ст. 199 УК РФ).

Важно погасить задолженность до назначения судебного заседания (ч. 1 ст. 28.1 УПК РФ). Если это сделать позже, факт уплаты налога, пеней и штрафов будет являться лишь смягчающим обстоятельством.

Источник: www.buhgalteria.ru/article/n152812

Ответственность за нарушения налогового законодательства, когда придется отвечать своими деньгами, перечислена в разделе VI Налогового кодекса РФ. Однако, это далеко не все. Отделаться штрафами, вряд ли получиться. За уклонение от уплаты налогов руководство организации могут привлечь к ответственности по Уголовному кодексу РФ и Гражданскому кодексу РФ. В первом полугодии 2015 году количество уголовных дел по экономическим статьям увеличилось на 22% (по данным Генпрокуратуры, судебного департамента Верховного суда). А в январе 2016 года глава Следственного комитете Александр Бастрыкин в интервью «Российской газете» сказал, что число уголовных дел, возбужденных по фактам уклонения от уплаты налогов выросло в 2015 году на 68%. В 2015 году было возбуждено более 4,5 тысяч уголовных дел. Несмотря на то, что Путин В. в декабре 2015 года в своем послании обращал внимание на усилившийся «кошмар» для бизнеса, в ближайшие годы ожидать лояльности от правоохранительных структур по отношению к предпринимателям не приходится. Что говорит о неуплате налогов статья 199 УК РФ? За неуплату налогов с организации привлекают по статье 199 УК РФ. Уголовная ответственность наступает, если руководитель фирмы совершил действия, направленные на уклонение от уплаты налогов и сборов в крупном размере. Крупный размер определяется двумя критериями. Во-первых, это сумма налогов и сборов, превышающая 5 млн рублей, при условии, что доля неуплаченных налогов и сборов превышает 25 процентов от общей суммы налогов и сборов, подлежащей уплате за 3 (три) финансовых года подряд. Или это сумма, превышающая 15 млн рублей.

При исчислении размера уклонения от уплаты налогов и сборов все недоимки суммируются за взятый период. Но при этом учитываются лишь суммы тех налогов и сборов, сроки уплаты по которым истекли. Если уклонение от уплаты налогов составит более 15 000 0000 рублей, директору и бухгалтеру грозит ответственность за уклонение от уплаты налогов в особо крупном размере.

Такая же ответственность и в том случае, если следователь квалифицирует действия, как совершенные группой лиц по предварительному сговору. Например, директором, главным бухгалтером и учредителем (участником) общества. В большинстве случаев, именно так и будет действовать следователь. Предварительный сговор предполагает, что несколько лиц заранее договорились о совместном совершении преступления. При этом, по мнению следователя даже приказ о приеме на работу сотрудника (например, главного бухгалтера) по мнению следователя, есть сговор. Вы можете получить обвинение в преступлении, совершенном группой лиц, даже, если просто работали наемным сотрудником и вообще не имели никаких нерабочих контактов друг с другом. Наказание за такое деяние значительно серьезнее. Сумев избежать обвинений в сговоре, удастся уменьшить ответственность каждого за преступление. А разграничение преступлений по суммам неуплаченных налогов и сборов, возможно, позволит избежать обвинения в уклонении от уплаты налогов и сборов в особо крупном размере и в дальнейшем поможет избежать солидарной ответственности по гражданскому иску.

Кого привлекают по 199 УК РФ

Есть мнение, что уголовное преследование грозит только руководителю и главному бухгалтеру организации. Это не так. К уголовной ответственности могут привлечь любого сотрудника организации на основании статьи 33 УК РФ — соучастниками преступления наряду с исполнителем признаются организатор, подстрекатель и пособник. Чаще всего, помимо руководителей и главных бухгалтеров, в число обвиняемых попадают собственники бизнеса, участники ООО, финансовые директора, руководители департаментов (отделов) и иные лица, которые участвуют в принятии решений, связанных с оплатой тех или иных работ (услуг), включаемых в расходы или решений, связанных с размером уплачиваемых налогов.

Деяния по статье 199 УК РФ

За уклонение от уплаты от уплаты налогов и (или) сборов с организации на директора и главбуха могут завести дело, если не были представлены налоговые декларации или иных документов, которые нужно сдавать в налоговую по законодательству РФ. Но чаще всего в делах по 199 есть налоговые декларации, поэтому следователи предъявляют включения в налоговую декларацию заведомо ложных сведений. Казалось бы, следователи должны доказать, что неверные данные были включены в декларации заведомо. То есть и директор и главбух знали о том, что эти данные ложные. Что партнер не благонадежен и так далее. На практике же, фактически это никто не доказывает. И даже сам факт подписания либо не подписания директором декларации ни на что не влияет.

Главное – декларация сдана. Обычно в уголовных делах на директоров, фирмы, расходы по которым были включены в декларации, называются фирмами, обладающими признаками однодневок. Доказать, что вы не намеревались уклоняться от уплаты налогов и не работали с однодневками, будет практически невозможно. Придется доказать, что фирма не была однодневкой на момент работы. Если вы и найдете доказательства того, что фирма была хорошей и вы проявили должную осмотрительность, аргументом следствия станет формулировка: «директор обязан организовать ведение бухгалтерского учета и организация обязана самостоятельно уплачивать налоги». Увы, но здесь так же работает принцип виновности. Наказания по 199 УК РФ

Статья 199 УК РФ предусматривает несколько видов ответственности.

Мера определяется тяжестью совершенного преступления и наличием квалифицирующих признаков. Штраф в размере от 100 тыс. до 500 тыс. рублей;

Штраф в размере заработной платы или иного дохода осужденного за период от одного года до двух лет; Принудительные работы на срок до двух лет;

Арест на срок до шести месяцев;

Лишение свободы на срок до шести лет.

Основание для возбуждения уголовного дела Как мы уже писали выше, времена, когда следователи возбуждали дела только по материалам налоговой ушли в прошлое. Так было с 2011 до 2015 гг. Сначала в 2011 году следователям разрешили возбуждать уголовные дела только по материалам, которые они получали от налоговиков.

Такой порядок был введен действующим тогда президентом Д.А. Медведевым с целью защиты бизнеса от необоснованного давления правоохранительных органов. А с 22 октября 2014 года следователи вновь получили право возбуждать уголовные дела о налоговых преступлениях без инициативы налоговых органов. С этого момента поводом для возбуждения уголовного дела может стать просто рапорт об обнаружении правонарушения, составленный сотрудником оперативного подразделения полиции. А рапорт может составлен на основании доноса уволенного сотрудниками или конкурентов.

Сроки давности за налоговые правонарушения

Следователи могут возбудить уголовное дело по тем нарушениям НК РФ, за которые налоговики уже не могут взыскать налог.

Налоговые инспекторы имеют право проверить период, не превышающий 3 (три) года.

А уголовное дело можно возбудить в пределах сроков давности привлечения к уголовной ответственности (статья 78 УК РФ): два года после совершения преступления небольшой тяжести (это уклонение от уплаты налога с организации в крупном размере); шесть лет после совершения преступления средней тяжести (это сокрытие имущества или денежных средств); десять лет после совершения тяжкого преступления (это уклонения от уплаты налогов с организации в особо крупном размере).

Таким образом, следователь может возбудить дело в отношении должностного лица организации за уклонение от уплаты налогов в особо крупном размере в течение 10 лет с того момента, как совершено правонарушение. Этот период существенно превышает период, который проверяют налоговики.

Фактически теперь существуют две параллельные и совершенно разные системы контроля за соблюдением налогового законодательства. И если проверки налоговых органов строго регламентированы и предусматривают ряд специальных мер для защиты прав налогоплательщиков, то способы защиты в ходе проверок правоохранительных органов, практически отсутствуют.

Вынесение обвинительного приговора по уголовному делу грозит не только уголовным наказанием для руководства организаций, но и взысканием сумм задолженности в качестве возмещения ущерба. Причем взыскать эти суммы можно как с компании, так и с физического лица, привлеченного к уголовной ответственности.

Количество дел, рассматриваемых в судах о двойном привлечении к ответственности, ежегодно растет. А что в судах Для вас не будет большим секретом, что процент оправдательных приговоров меньше

1. Суды не проявляют ни малейшей лояльности по отношению к предпринимателям, в отношении которых возбуждено уголовное дело. Так складывается практика, что именно обвиняемым приходится доказывать свою невиновность, а не следственным органам вину обвиняемого. Прокуратура зачастую подписывает обвинительные заключения, не читая их.

Прокурор только в суде читает материалы уголовного дела впервые. При этом путается не только в названиях деклараций, но и названиях самих налогов. Но это никак не повлияет на решение суда. В части доказательств по налоговым правонарушениями следователи представляют свою экспертизу с расчетами, которые в общем как бы совпадают с НК РФ, но в деталях с большим количеством ошибок и иногда критических для конкретного случая. На практике, если обвиняемый заказывает независимую экспертизу, она не принимается судом. Что же касается сговора, то в этой части суды не требуют особых доказательств от следователей.

Сговор – это согласованные действия. При таком подходе ваши действия всегда будут согласованы. Ведь главбух учитывает расходы по налоговым периодам (в определенный срок), сдает декларации (в определенный срок), проверяет первичку перед подготовкой отчетности (в определенный срок), директор подписывает (в определенный срок). Все происходит в точные сроки, которые, увы, установлены в законодательстве.

Если же говорить об умысле, то любой документ, подписанный директором – это и есть умысел. Еще один момент, не менее важный – нехватка судей, которые специализируются на рассмотрении экономических преступлений. Это может полностью перечеркнуть, все ваши попытки оправдаться. Гражданский иск после обвинительного приговора В разрешении споров, связанных с экономическими правонарушениями, суды руководствуются статьей 1064 ГК РФ, предусматривающей, что причиненный ущерб подлежит возмещению в полном объеме лицом, причинившим его. В приговорах по делам о преступлениях, предусмотренных статьей 199 УК РФ, должно содержаться решение по предъявленному гражданскому иску от налоговой инспекции. Освобождение от уголовной ответственности Привлечения к уголовной ответственности за уклонение от уплаты налогов можно избежать, если полностью уплатить недоимку, пени и штрафы, при условии, что такое преступление совершено впервые (примечания к ст. 199 УК РФ).

Важно погасить задолженность до назначения судебного заседания (ч. 1 ст. 28.1 УПК РФ). Если это сделать позже, факт уплаты налога, пеней и штрафов будет являться лишь смягчающим обстоятельством.

Источник: www.buhgalteria.ru/article/n152812

Опять вопрос про обналичку: как привлекают к ответственности бухгалтеров, если они были замешаны в обналичке.

Начну с конкретного, дурацкого примера. Сижу я как-то, консультирую владельца бизнеса, рядом сидит главный бухгалтер. Обороты около 5 млрд руб. В процессе консультации выясняется, что налог на добавленную стоимость они оптимизируют посредством связи с «серыми» или обнальными конторами. Дальше выясняется, что эту область курирует главный бухгалтер: она организовала весь этот схематоз. Я спросил у нее: «Вы не боитесь?». Она ответила: «А чего бояться? Все так делают». Я поинтересовался: «А дети у вас есть?» Ответ: «Да, трое». Я еще раз уточнил: «И вы нормально к этим вещам относитесь?» Она: «Мы в безопасности, мы используем разные средства связи: Telegram, WhatsApp и т.д.»

Это далеко не единственный пример, когда главбух компании завязан в «серых» схемах. Частенько бухгалтеры сами рисуют липовые бумаги. Частенько липовые счета-фактуры находятся в компьютере у главбуха. Частенько левые печати бухгалтер хранит в сумочке, либо они в ящике лежат. Иногда дело доходит до абсурда: юристы говорят бухгалтерам, что личные ноутбуки и компьютеры правоохранители изымать не имеют права. Эти юристы советуют: «Можете безопасно готовить левые документы на своих личных ноутбуках, отправлять обнальщикам на подпись. Обнальщики подпишут счета-фактуры и потом их пришлют».

Это абсолютно реальные примеры из моей практики. Таких примеров огромное количество. Скажу правду: не так-то просто в нашей стране против директора, против владельца бизнеса или против главбуха возбудить уголовное дело. На это есть огромное количество причин: абсолютная перегруженность следственных органов, недостаток квалифицированных кадров и т.д. Мягко говоря, не так-то просто выйти на конкретного налогоплательщика и доказать, что он занимался обналичкой, возбудить уголовное дело и т.д. Тем не менее, если посмотреть общую статистику, общую тенденцию, к величайшему сожалению, у меня мурашки по коже…

Два бухгалтера чуть «не уехали» на 10 лет за схему с однодневками

Я приведу один из самых последних примеров. В нашей прессе это уже было напечатано. Не буду называть фамилии, в этом нет никакой необходимости. Два бухгалтера пришли работать в компанию. Нормально, спокойно трудились. Владелец бизнеса предложил им зарабатывать дополнительную копейку, помогая иным бизнесменам оптимизировать НДС и налог на прибыль путем обналички.

Для этих целей бухгалтеры все организовали и получали неплохую зарплату – 200-300 тыс. руб. за работу. В этой схеме использовались 48 однодневок, которые они купили, либо сами создали. Для взаимодействия между собой использовали Mail.Ru Агент, WhatsApp и другие программулины…

Дорогие мои человеки, все эти программулины, абсолютно все до единой, прослушиваются, просматриваются и находятся под контролем. Есть одна программа, которую никто не смог взломать, и ее тут же Росфинмониторинг внес в список запрещенных. Есть специальные мэйлы, которые пока еще недоступны нашим спецслужбам, но никто ничего гарантировать не будет по одной простой причине: что недоступно сейчас, будет доступно в будущем.

Как бы то ни было, оперативники добыли нужную информацию. Они нашли достаточное количество доказательной базы, что через однодневки переведено больше 9 млрд руб. Возбудили уголовное дело: инкриминировали создание преступной группировки, до 10 лет лишения свободы.

Хорошо, что бухгалтеры вовремя все осознали, пошли на сотрудничество со следствием, признали свою вину, появилась куча смягчающих обстоятельств. В общем, суд над ними сжалился, хотя, такое в нашей судебной практике бывает чрезвычайно редко: обычно суды дают сроки, которые просит прокуратура. Бухгалтеры отделались «легким испугом»: каждый из них получил по 4 года условно и продолжает спокойно работать. Безусловно, тот, кто организовал эту преступную группировку, до сих пор находится под стражей, по нему дело не закончилось. Я на 100% уверен, что он получит реальный срок лишения свободы.

Начну с конкретного, дурацкого примера. Сижу я как-то, консультирую владельца бизнеса, рядом сидит главный бухгалтер. Обороты около 5 млрд руб. В процессе консультации выясняется, что налог на добавленную стоимость они оптимизируют посредством связи с «серыми» или обнальными конторами. Дальше выясняется, что эту область курирует главный бухгалтер: она организовала весь этот схематоз. Я спросил у нее: «Вы не боитесь?». Она ответила: «А чего бояться? Все так делают». Я поинтересовался: «А дети у вас есть?» Ответ: «Да, трое». Я еще раз уточнил: «И вы нормально к этим вещам относитесь?» Она: «Мы в безопасности, мы используем разные средства связи: Telegram, WhatsApp и т.д.»

Это далеко не единственный пример, когда главбух компании завязан в «серых» схемах. Частенько бухгалтеры сами рисуют липовые бумаги. Частенько липовые счета-фактуры находятся в компьютере у главбуха. Частенько левые печати бухгалтер хранит в сумочке, либо они в ящике лежат. Иногда дело доходит до абсурда: юристы говорят бухгалтерам, что личные ноутбуки и компьютеры правоохранители изымать не имеют права. Эти юристы советуют: «Можете безопасно готовить левые документы на своих личных ноутбуках, отправлять обнальщикам на подпись. Обнальщики подпишут счета-фактуры и потом их пришлют».

Это абсолютно реальные примеры из моей практики. Таких примеров огромное количество. Скажу правду: не так-то просто в нашей стране против директора, против владельца бизнеса или против главбуха возбудить уголовное дело. На это есть огромное количество причин: абсолютная перегруженность следственных органов, недостаток квалифицированных кадров и т.д. Мягко говоря, не так-то просто выйти на конкретного налогоплательщика и доказать, что он занимался обналичкой, возбудить уголовное дело и т.д. Тем не менее, если посмотреть общую статистику, общую тенденцию, к величайшему сожалению, у меня мурашки по коже…

Два бухгалтера чуть «не уехали» на 10 лет за схему с однодневками

Я приведу один из самых последних примеров. В нашей прессе это уже было напечатано. Не буду называть фамилии, в этом нет никакой необходимости. Два бухгалтера пришли работать в компанию. Нормально, спокойно трудились. Владелец бизнеса предложил им зарабатывать дополнительную копейку, помогая иным бизнесменам оптимизировать НДС и налог на прибыль путем обналички.

Для этих целей бухгалтеры все организовали и получали неплохую зарплату – 200-300 тыс. руб. за работу. В этой схеме использовались 48 однодневок, которые они купили, либо сами создали. Для взаимодействия между собой использовали Mail.Ru Агент, WhatsApp и другие программулины…

Дорогие мои человеки, все эти программулины, абсолютно все до единой, прослушиваются, просматриваются и находятся под контролем. Есть одна программа, которую никто не смог взломать, и ее тут же Росфинмониторинг внес в список запрещенных. Есть специальные мэйлы, которые пока еще недоступны нашим спецслужбам, но никто ничего гарантировать не будет по одной простой причине: что недоступно сейчас, будет доступно в будущем.

Как бы то ни было, оперативники добыли нужную информацию. Они нашли достаточное количество доказательной базы, что через однодневки переведено больше 9 млрд руб. Возбудили уголовное дело: инкриминировали создание преступной группировки, до 10 лет лишения свободы.

Хорошо, что бухгалтеры вовремя все осознали, пошли на сотрудничество со следствием, признали свою вину, появилась куча смягчающих обстоятельств. В общем, суд над ними сжалился, хотя, такое в нашей судебной практике бывает чрезвычайно редко: обычно суды дают сроки, которые просит прокуратура. Бухгалтеры отделались «легким испугом»: каждый из них получил по 4 года условно и продолжает спокойно работать. Безусловно, тот, кто организовал эту преступную группировку, до сих пор находится под стражей, по нему дело не закончилось. Я на 100% уверен, что он получит реальный срок лишения свободы.

Модераторы темы

• Cергей Моисеев

Для того, чтобы отвечать в темах на форуме необходимо войти на сайт или зарегистрироваться.